בשנים האחרונות התפתחה בעולם ובישראל רגולציה חדשה שמסדירה את תחום הבנקאות הפתוחה, אשר מאפשרת ללקוחות הבנקים וחברות האשראי לשתף צדדים שלישיים במידע הפיננסי שלהם. בעצם שחקנים חדשים, חוץ מהבנקים, יוכלו לתקשר לחשבון הבנק של הלקוח ולהציע לו שירותים המותאמים לצרכיו, האם מדובר במהפכה צרכנית חיובית או שמא עלינו לחשוש?

מהי בנקאות פתוחה?

מדובר בפלטפורמה בה מאפשרים הבנקים או חב' האשראי של הלקוח, להעביר את המידע הפיננסי עבור לקוחותיהם- לצד שלישי , כמו חברות פינטק/ אפליקציות, המסוגלות לעבד את המידע בצורה "חכמה" ולאחר מכן להציע ללקוח פתרונות ושירותים פיננסיים מתקדמים אשר מתאימים באופן ספציפי ללקוח ולצרכיו האישיים והמשפחתיים.

כמובן, שעל מנת שחברות אלו יוכלו לצפות במידע האישי של הלקוח, עליהן לקבל את אישורו לכך, וכן לעמוד בשורה של דרישות משפטיות, ודרישות בתחום אבטחת מידע לצורך הגנה על הלקוחות ושמירה מקסימלית של המידע הרגיש המועבר אליהן.

מה מטרת שיתוף והעברת המידע?

ראשית, הבנקאות הפתוחה מאפשרת ללקוח עצמו להבין את כל התמונה הפיננסית שלו ושל משק ביתו, כאשר הנתונים מוצגים לו בצורה ויזואלית פשוטה וקלה להבנה.

שנית, גם אם הלקוח רואה את תמונת המצב, אין זה אומר כי הוא יודע מה עליו לעשות ומה בכלל דורש שינויים, וכאן נכנסת מערכת התראות חכמות אשר מנתחת את הנתונים עבורו ומציגה בפניו המלצות קונקרטיות לביצוע.

ולבסוף, כאשר המידע קיים ומנוטר, בכל רגע נתון יכול הלקוח גם לדעת מה מצבו ביחס למה שהשוק מציע! האם העמלות הנגבות הן ממוצעות לשוק? אולי גבוהות ממנו? האם המוצרים הפיננסים שמחזיק בהם אטרקטיביים ומתאימים עבורו, או שהתאימו בעבר והיום יכול לשנות את מבנה המוצרים הפיננסים שלו.

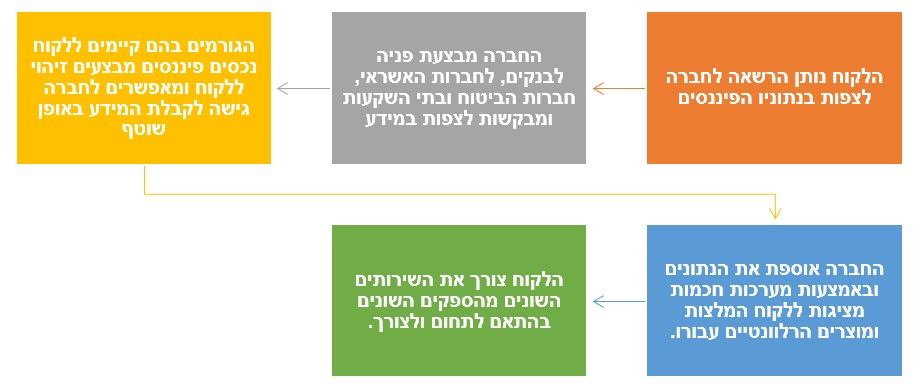

איך התהליך עובד בפועל?

מה יוצא לנו מזה?

בכל מה שנוגע לניהול כסף, וכל שכן ניהול מוצרים פיננסים ופנסיונים, רובנו הולכים לאיבוד ולא מבינים איך לסנכרן בין ים המידע המגיע אלינו בין אם זה באפליקציית הבנק שלנו, או של חברות כרטיסי האשראי , ושלא נדבר על האזורים האישיים באתרי האינטרנט של קופות הגמל, הפנסיה וההשתלמות שלנו בחברות השונות.

במקרה הטוב, נצליח לעקוב ולהבין כמה כסף יש לנו והיכן, אך מה לגבי ההבנה האם אנחנו נמצאים במקום הנכון ובזמן הנכון? האם המוצרים הללו הם המתאימים ביותר עבורנו?

במילים אחרות: האם אנחנו משלמים את דמי הניהול הטובים ביותר שיכול להשיג אדם בסטטוס דומה לשלנו? האם הגיע הזמן לעדכן את הריביות על המשכנתא שלקחנו לפני כמה שנים? ומה לגבי ההישגים והתשואה שהשיגה לנו קופת החסכון והפנסיה לעומת קופות אחרות בשוק?

מעסיקים – גם אתם יכולים לסייע לעובדים לשדרג את מצבם הפיננסי!

המעסיק, הרבה פעמים, נתפס בעיניו של העובד, מצד אחד כמי שמבין טוב יותר ממנו בנושאים פיננסים וכספיים, ומצד שני ככזה שאפשר לסמוך עליו שרוצה בטובת העובד ויכול להכווין אותו ממניעים אובייקטיביים ונטולי אינטרס.

משכך, ניתן לראות לא מעט מעסיקים אשר מרימים את הכפפה, ודואגים להעלאת רמת הידע הפיננסי של העובדים בארגון, הן בצד הבאת מרצים מתחומים שונים אשר יגיעו לארגון ויפרסו בפני העובדים את אפשרויותיהם, ויורידו מהם את החשש מכל הקשור להתנהלות פיננסית נכונה.

לעיתים כל מה שצריך זה לפתוח צוהר לעובדים להכיר את החידושים הטכנולוגיים העומדים לרשותם, והם או לא שמעו עליהם, או ששמעו ולא יודעים עדיין מה לעשות עם המידע.

כך או כך, עובדים שמצליחים לשפר את מצבם הפיננסי והכלכלי, הם עובדים רגועים יותר, פרודוקטיביים יותר, וטרודים הרבה פחות מעובדים שמצבם הכלכלי והפיננסי אינו במצב טוב.

אנו ממליצים לכם כמעסיקים לקחת חלק בסיוע ומתן הכלים לשדרוג מצבם והתנהלותם הכלכלית של העובדים, אין ספק כי פעולות אלו מייצרות מצב בו כל הצדדים יוצאים נשכרים ומרוצים.

המאמר נכתב על ידי המומחים של חברת משגב, לריכוז כתבות בתחום הביטוח, הפנסיה והפיננסים המשיכו ל: ערוץ משגב בפורטל משאבי האנוש HRus

nice